De acordo com BC, concessão de crédito para pessoas físicas registrou queda de 17,5% em janeiro. Febraban prevê redução da Selic nos próximos meses.

Os brasileiros estão cada vez mais no vermelho, recorrendo a empréstimos para complementar a renda e pagar as dívidas. Mas com a inadimplência da população em nível recorde, a demanda por crédito no país parece ter entrado em rota de desaceleração no primeiro trimestre do ano.

Levantamento divulgado pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC) em março apontou que 77,5% das famílias estão endividadas — o maior índice dos últimos 12 anos.

O cartão de crédito é um dos principais vilões. A procura pelo rotativo em 2021 foi a maior em dez anos, somando R$ 224,7 bilhões, segundo dados do Banco Central. Esse crescimento coincidiu com a alta dos juros, da inflação e com o endividamento das famílias.

Na avaliação de Luiz Rabi, economista sênior da Serasa Experian, a cautela dos bancos para liberar crédito é uma situação de curto prazo. O cenário deve mudar quando a conjuntura econômica do país melhorar, “por volta do final do ano”.

“Quando a economia vai bem, as pessoas tomam crédito para comprar imóvel e carro. Hoje, as pessoas usam cheque especial e cartão de crédito para que o salário chegue ao final do mês”, explicou ele.

Concessão de crédito

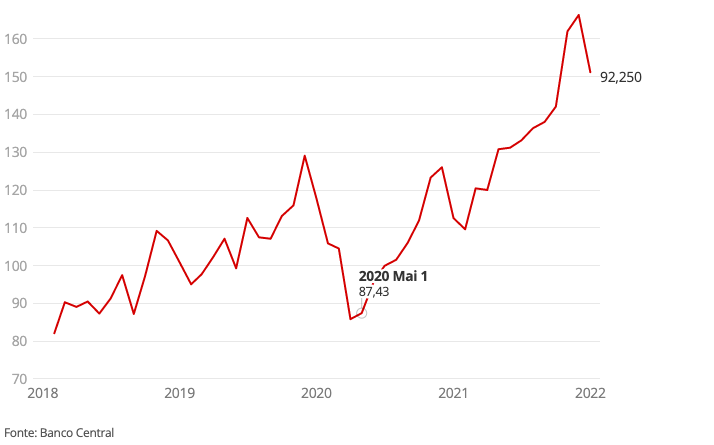

Dados do BC apontam que as concessões de crédito com recursos livres para pessoas físicas específicas para cartão de crédito totalizaram R$ 151 milhões em janeiro deste ano, o que representa uma queda mensal de 9% (R$ 166 milhões) e alta anual de 35% (R$ 112 milhões) — veja gráfico abaixo.

A concessão de crédito com recursos livres total para pessoas físicas, por sua vez, registrou queda de 17,5% de dezembro de 2021 a janeiro de 2022 (de R$ 445 milhões para R$ 367 milhões). Na comparação anual, o aumento foi de 36%.

Vale lembrar que, no início de 2021, o Brasil ainda sofria os efeitos provocados pela pandemia da Covid-19, o que explica a diferença entre a comparação mensal e a anual.

Oferta de crédito no Brasil, em milhões

Concessões para pessoas físicas na modalidade cartão de crédito, por mês

Economista sênior da Febraban (Federação Brasileira de Bancos), Luiz Fernando Castelli afirmou que apesar de a inadimplência estar subindo, ela ainda está em um “nível baixo historicamente e não deve comprometer o sistema financeiro”.

Dados divulgados pela entidade na última terça-feira (19) apontam que a estimativa de expansão da carteira de crédito em 12 meses apresentou um pequeno recuo em março na comparação com o mês imediatamente anterior: de 16,3% para 16%.

“Devemos ter uma estabilização do índice de inadimplência nos próximos meses porque novos estímulos na economia estão equilibrando o aumento dos juros. Estamos vivendo um momento mais difícil da economia, mas com a melhora da situação do país, por volta de 2023 e 2024, a taxa [de juros] deve cair”, argumentou o economista.

Planejamento dos bancos

Nos balanços financeiros do quarto trimestre de 2021, os 4 dos 5 maiores bancos do país — responsáveis por 70% do crédito do sistema financeiro — provisionaram possíveis prejuízos devido à elevação da inadimplência. A previsão, de fato, se confirmou nos primeiros meses de 2022.

A taxa de inadimplência média registrada pelos bancos nas operações de crédito avançou de 2,3% em dezembro do ano passado para 2,5% em janeiro. Esse é o maior patamar desde agosto de 2020 (2,7%), segundo o Banco Central.

No balanço de 2021, o Bradesco estimou crescimento de 10% a 14% para a carteira de crédito, mas indicou uma provisão para devedores duvidosos de R$ 4,283 bilhões, o que corresponde a uma alta de 27,5% na comparação trimestral e queda de 6,2% na anual.

O Santander seguiu na mesma direção: provisionou um crescimento de 0,5% para devedores duvidosos no relatório do terceiro trimestre para o do quarto trimestre do ano passado. O montante passou de R$ 3,676 bilhões para R$ 3,693 bilhões.

“O cenário macroeconômico no Brasil, com um índice de endividamento das famílias chegando a níveis mais altos, exige do banco uma atuação mais ativa na educação financeira e apoio ao cliente que precisa renegociar suas dívidas”, informou o Santander.

Já o Itaú Unibanco informou em seu relatório que as despesas com provisões somaram R$ 6,827 bilhões no quarto trimestre de 2021, o que corresponde a um aumento de 21% na comparação anual.

Em nota, o banco afirmou que “orienta os clientes no uso consciente do limite do cartão de crédito, adota medidas de controle de endividamento na concessão de novos créditos e realiza eventuais ajustes quando necessário”, sem detalhar quais seriam esses ajustes.

Ao contrário dos concorrentes, o custo da provisão de crédito de liquidação duvidosa do Banco do Brasil caiu. A despesa atingiu R$ 2,5 bilhões de outubro a dezembro de 2021, o que representa uma queda trimestral de 3,4% e anual de 26,5%.

De acordo com BB, nos últimos 12 meses, o banco registrou uma evolução de 47% na carteira de cartão de crédito. O índice de aprovação de aumento do limite do cartão, no entanto, não foi informado pelo banco.

Por Patrícia Basilio, g1